税理士を活用するメリット ~個人事業主向け~

現在、副業なども含め、個人事業主として事業活動を行っている方にとって、確定申告は、「インターネットで調べたけど、よく分からない」、「申告したけど、正しい値か自信がない」など悩みの種と感じる方も多いと思います。そこで、よくある個人事業主の確定申告に関する悩みを下記に記載してみます。

よくある個人事業主の確定申告に関する悩み

1.正しく申告ができているかが分からない

本やインターネットの情報を頼りに確定申告を進めるものの、「本当にこの数字で合っているのか」という不安を覚えます。さらに、会計や税務の知識がない場合、仮に決算数値を誤っていなくても節税の機会を見過ごすケースもあります。また間違った決算数値を申告することで、後に追徴課税を取られたりするケースもあります。

2.確定申告で困ったときに誰にも相談できない

「会計仕訳の仕方が分からない」、「手元にある領収書は、経費計上ができるものか判断できない」、「正確な利益を算出できない」、「どのようにしたらよいかわからない」など、確定申告で困った時、会計や税務の知識を持った知人に気軽に相談できる内容でもない為、簡単に解決策が見つからず時間だけが過ぎて行くというケースもあります。

3.苦手な会計記帳などの事務作業に時間を取られてしまう

会計記帳などの経理作業は専門的知識と実務経験を必要とする為、当該専門的スキルが無い場合、時間を掛けても解決策が見つからず作業が完了しないというケースもあります。

事業規模が小さく、自分で日々の経理業務や確定申告業務をできるのであれば、わざわざ税理士に依頼する必要はないと思いますが、会計や税務の知識に不安を感じているようであれば、税理士に依頼する事も検討する価値はあると思います。しかし、税理士に関わった事がない方にとって、税理士に依頼する事への不安もあると思いますので、下記に、よくある税理士に依頼する時の悩みを記載してみます。

よくある税理士に依頼する時の悩み

『税理士に依頼しようかどうか迷っているけれども、メリットがあるのだろうか?』

『税理士に依頼すると税理士報酬が、すごく高く感じるのだけど、、』

『税理士報酬の負担を考えると、自分でやった方がメリットがあるのでは、、』

『税理士に依頼すると何をしてくれるのだろうか?』

『経理業務や確定申告業務は、お金をうまないから、出来るだけコストを掛けたくない。』

そこで、よくある税理士に依頼する時の悩みを解消する為、当事務所が考える税理士を活用するメリットについて、《確定申告書作成の場合》と《税務顧問の場合》で、ご説明させて頂きます。

《確定申告書作成の場合》税理士を活用するメリット

(1)正確な会計帳簿及び確定申告書を作成することができます

専門知識がなくても税理士が申告者に代わって申告を行ってくれます。特に控除などに関してはこと細かな指定がある為、専門的に精通している税理士に頼んだほうが、しっかり申告をしてくれます。

『わざわざ税理士に依頼しなくても、市販されている会計ソフトを使えば、経理の知識がない素人でも正しい確定申告書を簡単に作れるのではないですか?』 とお考えの方がたくさんいらっしゃいます。しかしながら、特に65万円の青色申告特別控除を受けようと考えている場合、基本的な複式簿記の知識や税法の知識がなければ、会計ソフトや確定申告用ソフトを使いこなすのは難しいというのが実状なのです。 そもそも、複式簿記の知識がなく、借方・貸方の区別もよくわからないようであれば、会計ソフトに仕訳を入力すること自体ままなりません。仮に、なんとか仕訳データを会計ソフトに入力したとしても、その入力したデータが本当に正しいのかどうかを判別することもできません。『個人事業主向けの確定申告用会計ソフトを買ってみたけれど、結局うまく使うことができませんでした。』という方が多くいらっしゃるのは、このような理由によるものです。

その点、税理士は会計帳簿の作成や確定申告書の作成の専門家ですから、法律の規定に沿った正確な会計書類・税務書類を作成することができます。

特に、65万円の青色申告特別控除を受けたいと考えている個人事業主は、税理士の活用を検討してみることをお奨めします。

(2)経理業務に時間を取られなくなるので、本業に専念できます

自分で記帳して、申告となると普段の業務に支障が出たり、何かと面倒だったりします。自力で経理業務をやっている個人事業主様の場合、本業が忙しくなってくると、領収書の整理や集計などの経理業務は後回しになりがちです。逆に、本業の時間を割いてまで個人事業主自身が経理業務をおこなうのは、仕事の優先順位の点からも明らかに間違いです。

そこで、経理や確定申告などの業務を税理士などにアウトソーシングすれば、個人事業主は経理業務から解放されますので、その分本業に集中することができます。さらに、本業に集中する時間が増えるだけでなく、「本当に正しいのか」という不安やストレスからも解放されます。

また、税理士に経理代行や確定申告手続きなどの業務を依頼すれば、1年間の税金の納付や確定申告のスケジュールを立てながら、期限に遅れることなく計画的にそれらの業務をおこなっていくことができます。

(3)現状で節税対策ができる

税制には、さまざまな特例などが設けられており、その特例等を利用することで支払う税金を少なくすることができます。ただし、その特例は、自ら確定申告書に記載して申告しなければ、適用を受けることができない仕組みになっています。

よくあるのが、特例を受けられるにもかかわらず、そのことを知らないまま自分で確定申告書を作成して税務署に提出したとしても、誰もアドバイスなどしてくれません。

その点、税理士は、最新の税制情報や節税対策の方法にも詳しいので、最適な節税対策をアドバイスする事が出来ます。結果として、支払う税金を少なくすることができるのです。

《税務顧問の場合》税理士を活用するメリット

税務顧問を依頼した場合、税理士を活用するメリットは、《確定申告書作成の場合》と同様に、上記(1)~(3)のメリットを享受できますが、さらに、以下のメリットも享受することが出来ます。

詳細は、以下をご参照して下さい。

(4)長期的な節税対策ができる

税制にはさまざまな特例などが設けられており、その特例等を利用することで支払う税金を少なくすることができます。ただし、その特例は、自ら確定申告書に記載して申告しなければ、適用を受けることができない仕組みになっているという事は、上記(3)でご説明した通りです。

しかし、通常の事業期間に税制上の特例を選択する場面もありますので、上記(3)よりも節税対策の選択の幅が広がると思います。さらに、顧問税理士と定期的な税務相談をする事が出来ますので、中長期的な税務戦略を検討の上、実践できる可能性もあります。結果として、支払う税金を少なくする可能性をより高めることができるのです。

(5)税務調査に立ち会ってもらえる

税務顧問がいる場合、節税対策や経営についてアドバイスを受けたり、税務調査に立ち会ってもらえたりすることができます。税務調査が入った時、1人では心細いと思います。そんなときに役立つのが、顧問税理士です。顧問税理士がいる事で、税務調査に立ち会ってもらい、その他事前にアドバイスを受けるなどの対応をしてもらうことができます。自分では返答ができないような質問がくる場合があるので、心強い味方です。

(6)人件費を節約できる

実は、税務顧問を依頼してしまった方が、経理担当の従業員を雇うよりもコストは安いです。

例えば、経理担当の従業員を1人雇えば、社会保険等も含めて、月額20万円以上の人件費がかかります。また、アルバイトを雇うとしても、月額10万円程度の人件費がかかります。その点、税理士の顧問報酬や経理代行報酬は、せいぜい月額数万円程度です。

経理業務の経費を抑えたい場合、実は、経理業務を税理士に依頼してしまった方が、専門性の高い業務を非常に安く享受することが出来るのです。つまり、経理業務のノウハウがないことを理由に従業員を雇うより、税理士に依頼したほうがお金がかかりません。

(7)現在の経営状況を把握できる

事業の業績について、定期的に報告を受けることができます。会計帳簿は、事業の業績や運転資金の流れなどを数字で表す貴重な会計データです。税理士から定期的に正確な会計データを提供してもらうことによって、経営状況をすばやく把握し、的確な意思決定をおこなうことができ、今後の事業の展開に活かすことができます。これらのことは、個人事業を永く健全におこなっていくためには、重要なことです。

結論

売上も伸びてきて、業務が忙しくなってきたと感じている個人事業主は、ぜひ税理士を活用してみることをオススメします。つまり、税務顧問を依頼する場合、税理士報酬の費用が掛かりますが、その効果として、節税対策で税金を少なくし、さらに、経理業務のアウトソーシングで人件費の節約し、本業に集中できることで売上を増加させるという総合的な収支(費用対効果)で判断されることが重要です。また、税理士へ確定申告や経理業務を依頼したという安心と税理士へ相談できることにより、様々な不安から解放されるという効果もあります。

したがって、各個人の状況により結論は異なりますが、直近の税理士報酬のみで判断する事はトータルで損する可能性もありますので、お間違えの無い様にご検討して下さい。

※ 当事務所では、年1回の確定申告対応として、決算・税務申告書作成のみの支援もいたします。

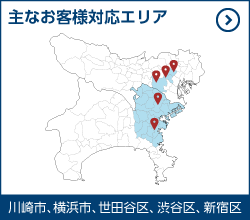

当事務所の主なお客様対応エリア

当事務所では、川崎市(溝の口、梶が谷、高津、宮崎台、宮前平、鷺沼他)、横浜市(たまプラーザ、あざみ野、青葉台、長津田他)、世田谷区(二子玉川、用賀、駒沢大学、三軒茶屋他)、渋谷区(渋谷、表参道他)、新宿区を主なお客様対応エリアとしております。

しかし、主なお客様対応エリア以外でも、大田区、目黒区、品川区、稲城市、狛江市などを含む、東京都のほとんどの地域において、対応しております。また、さいたま市、川口市などの埼玉県や市川市、浦安市などの千葉県をはじめとする、その他のエリアについても、お客様のご要望があれば、可能な限り対応させて頂きます。まずは、お気軽にご相談下さい。